环保税政策解读

1.环保税纳税人

自2018年1月1日起,在中华人民共和国领域和中华人民共和国管辖的其他海域,直接向环境排放应税污染物的企业事业单位和其他生产经营者为环境保护税的纳税人,应当依照本法规定缴纳环境保护税。

不属于直接向环境排放污染物的三种情况如下(不征) :

税法第四条:“有 下列情形之一-的 ,不属于直接向环境排放污染物,不缴纳相应污染物的环境保护税:

(一)企业事业单位和其他生产经营者向依法设立的污水集中处理、生活垃圾集中处理场所排放应税污染物的;

(二)企业事业单位和其他生产经营者在符合国家和地方环境保护标准的设施、场所贮存或者处置固体废物的。”

条例第四条: "达到省级人 民政府确定的规模标准并且有污染物排放口的禽畜养殖场,应当依法缴纳环境保护税;依法对禽畜养殖废弃物进行综合利用和无害化处理的,不属于直接向环境排放污染物,不缴纳环境保护税。

2.征税对象——应税污染物

大气污染物、噪音(工业)、水污染物、固体废物

注意:本法所称应税污染物,是指《环境保护税法》所附《环境保护税税目税额表》、《应税污染物和当量值表》规定的大气污染物、水污染物、固体废物和噪声。

3纳税地点

税法第十七条:“纳税人应当向应税污染物排放地的税务机关申报缴纳环境保护税。

条例第十七条明确:应税污染物排放地是指:

应税大气污染物、水污染物排放口所在地

应税固体废物产生地

应税噪声产生地。

4.1计税依据(大气污染物、水污染物—污染当量数)

申报数量:

大气污染物---污染当量数(前3项)

每一排放口或者没有排放口的应税大气污染物,按照污染当量数从大到小排序,对前三项污染物征收环境保护税。

水污染物---污染当量数(一类5其他3 )

每一排放口的应税水污染物,区分第一类水污染物和其他类水污染物,按照污染当量数从大到小排序,对第一类水污染物按照前五 项征收环境保护税,对其他类水污染物按照前三项征收环境保护税。

特别说明:

(1) (排放口)是指纳税人向环境排放大气污染物、水污染物的管道、沟渠和场所。

( 2 )从两个以上排放口排放污染物的,对每一排放口排放的应税污染物分别计算征收环境保护税。

( 3 )对持有排污许可证的纳税人,按照排污许可证的规定确定其、废气、污水排放口。

(4) 当同一个废水排放口既有第一类水污染物,又有其他类水污染物时,应按申报数量要求将第一类和其他类均进行申报。( 例如该排放口第一类有5项,第二类有3项时,该排放口应申报数量为8项)

4.2计税依据(固体废物---排放量)

固体废物的排放量=当期固体废物的产生量-当期固体废物的综合利用量-当期固体废物的贮存量-当期固体废物的处置量

注意:

1、纳税人应当准确计量应税固体废物的贮存量、处置量和综合利用量,未能准确计量的,不得从其应税固体废物的产生量中减去。

2、纳税人依法将应税固体废物转移至其他单位和个人进行贮存、处置或者综合利用的,固体废物的转移量相应计入其当期应税固体废物的贮存量、处置量和综合利用量;纳税人接收的应税固体废物转移量,不计入其当期应税固体废物的产生量。

4.3计税依据(噪声---超标分贝数)

超标分贝数=实际产生的工业噪声-国家规定的工业噪声排放标准限值注意:

( 1 )当沿边界长度超过100米有两处以上噪声超标,按照两个单位计算应纳税额

( 2 ) 一个单位有不同地点作业场所的,应当分别计算应纳税额,合并计征

( 3 )昼夜均超标的环境噪声, 昼、夜分别计算应纳税额,累计计征

( 4)声源一个月内超标不足15天的,减半计算应纳税额

( 5 )应税噪声指工业噪声,不包括建筑噪声等其他噪声

( 6 )超标分贝数不是整数值的,按四舍五入取整

( 7 ) 一个单位的同一监测点当月有多个监测数据超标的,以最高一次超标声级计算应纳税额

6.税收减免

免征情形:

( 1 )农业生产(不包括规模化养殖)排放应税污染物的;

( 2 )机动车、铁路机车、非道路移动机械、船舶和航空器等流动污染源排放应税污染物的;

( 3 )依法设立的城乡污水集中处理、生活垃圾集中处理场所排放相应应税污染物,不超过国家和地方规定的排放标准的;

( 4 )纳税人综合利用的固体废物,符合国家和地方环境保护标准的;

( 5 )国务院批准免税的其他情形。

免征情形第三条在判断时请注意:

环境保护税法第五条第一款、第十二条第一款第三项规定的城乡污水集中处理场所,是指为社会公众提供生活污水处理服务的场所,不包括为工业园区、开发区等工业聚集区域内的企业事业单位和其他生产经营者提供污水处理服务的场所,以及企业事业单位和其他生产经营者自建自用的污水处理场所。

要点:工业污水集中处理场所、企业自建自用污水处理场所(未向环境直接排放的除外)——征

税;城乡污水集中处理场所,达标——免税 ;超标——征税。

条例第四条:“达到省级 人民政府确定的规模标准并且有污染物排放C的禽畜养殖场,应当依法缴纳环境保护税。”

(重庆市规模化禽畜养殖场标准请参考渝环发[2014]61号文)

减征情形:

( 1 )纳税人排放应税大气污染物或者水污染物的浓度值低于国家和地方规定的污染物排放标准百分之三十的,减按百分之七十五征收环境保护税;

( 2 )纳税人排放应税大气污染物或者水污染物的浓度值低于国家和地方规定的污染物排放标准百分之五十的,减按百分之五十征收环境保护税。

减征条件:

适用的应税污染物仅为大气污染物、水污染物两类。

纳税人具备检测条件,能够采用自动监测和监测机构监测应税污染物浓度值的。

排放浓度值符合条件,减征不得超标原则。享受减征环境保护税的,除月浓度值达到减征条件外,自动监测数据中每一次大气污染物的小时平均值或者水污染物的日平均值,以及每次机构监测数据的浓度值,均不得超过国家和地方规定的污染物排放标准。

不予减免情形

纳税人采用监测机构出具的监测数据申报减免环境保护税的,当月无监测数据的,不予减免环境保护税。

纳税人任何一个排放口排放应税大气污染物、水污染物的浓度值,以及无组织排放应税大气污染物的浓度值,超过国家和地方规定的污染物排放标准的,依法不予减征环境保护税。(财税[2018]117号)

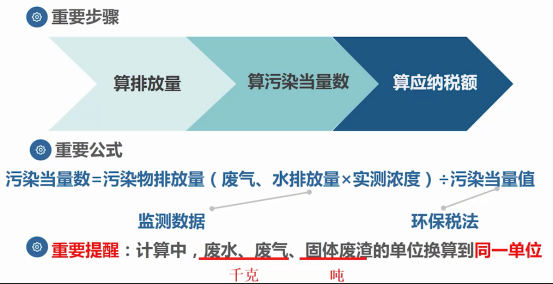

7.计算方法

按顺序依次选择,不得随意选择

应税排放量计算方法:

(1)自动监测

纳税人安装使用符合国家规定和监测规范的污染物自动监测设备的,按照自动监测设备或在线监测数据平台.上显示的数据计算。

(2)监测机构监测

纳税人未安装使用污染物自动监测设备的,按照监测机构出具的符合国家有关规定和监测规范的监测数据计算。

( 1 )污染物类别为大气、水污染物的,在申报计算及减免信息采集表中填列废气(水)排放量、实测浓度值、月均浓度、最高浓度,此处注意"单位”与系统要求一致。

( 2 )污染物类别为噪声的,如当月未超标,则无需进行申报。

(3)排污系数法或物料衡算法

因排放污染物种类多等原因不具备监测条件的,按照国务院环竞保护主管部门规定的排污系数、物料衡算方法计算。

重点领域

合作建房纳税争议 烂尾楼处置纳税争议 异地经营纳税争议 房企涉税行政诉讼 房企涉税案刑事辩护特色服务

房企股权激励纳税争议 建筑施工个人开具发票纳税争议 项目合作利润分成税款承担争议 房屋土地转让税务争议 企业所得税纳税争议代理范围

税案委托 法律援助 法学专家论证 专家证人出庭 司法鉴定评估关于我们

联系我们 关于我们 税法专家 智律网 屋连网QQ/微信号

1056606199